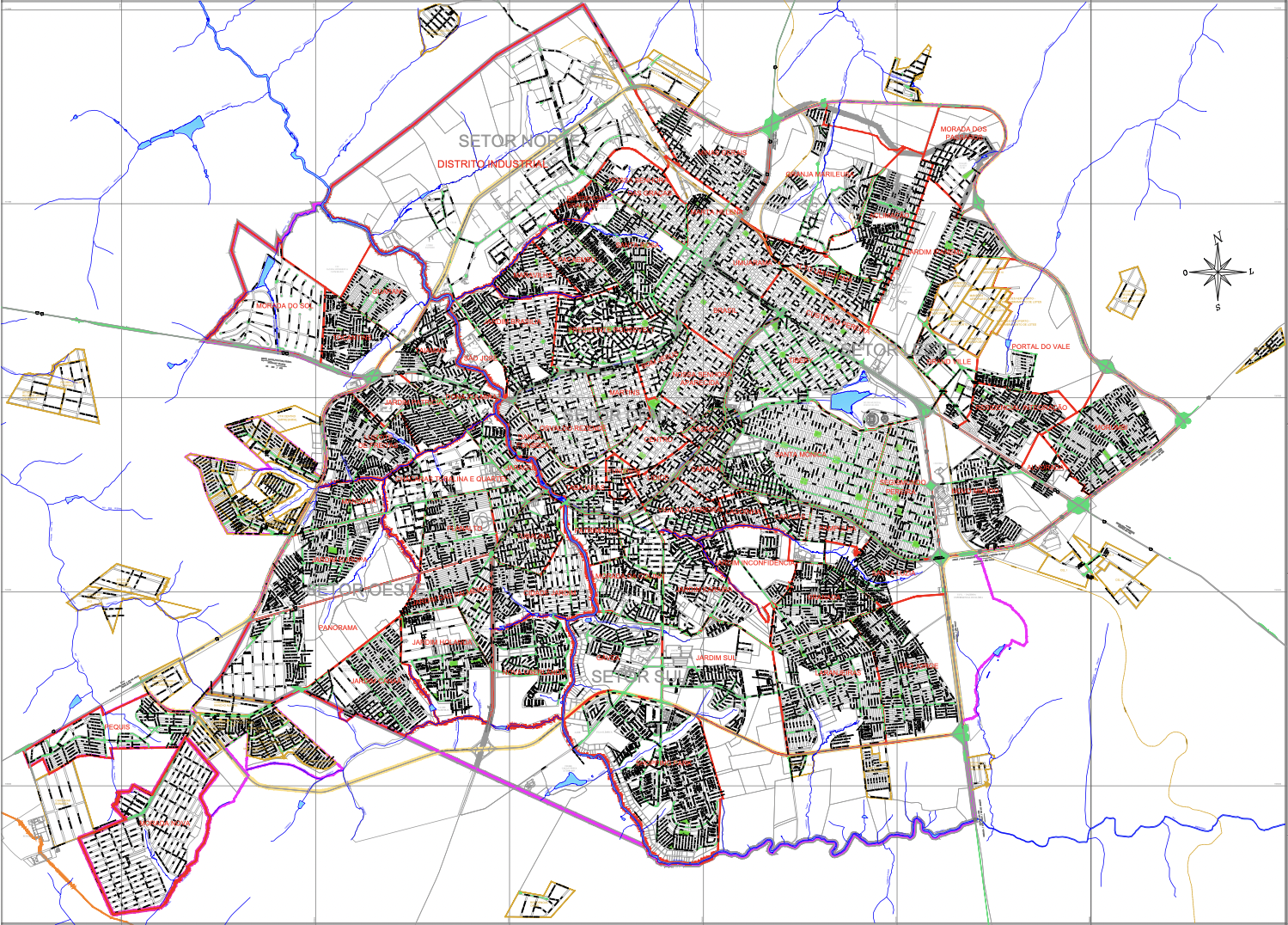

PLANTA DE VALORES POR MÉTODO CIENTÍFICO

Metodologia Detalhada

PLANTA DE VALORES POR MÉTODO CIENTÍFICO

UBERLÂNDIA – MG

800.000 HABITANTES

Informações:

Prefeitura de Uberlândia – MG

Dr. Bittencourt – 34-3239-2462

TERMO DE REFERÊNCIA

OBJETO:

Produção e atualização da PLANTA DE VALORES da zona rural, da cidade e dos Distritos de NOME DA CIDADE, Estado de NOME DO ESTADO, com pesquisas de mercado abrangentes e pulverizadas no meio rural e na malha urbana compreendendo as regiões central, leste, oeste, norte e sul e nos Distritos, dos valores atuais de mercado dos imóveis das tipologias glebas urbanizáveis, terrenos, casas, casas em condomínios horizontais fechados, apartamentos, salas e lojas, barracões, fazendas, sítios, chácaras, usando a metodologia científica apregoada pela Norma da ABNT registrada no INMETRO, a Norma ABNT NBR 14.653 sob a denominação geral “Avaliação de Bens”, mais especificadamente na Parte 1 – Procedimentos Gerais, da Parte 2 – Imóveis Urbanos e da Parte 3 – Imóveis Rurais, empregando o Método Comparativo Direto de Mercado, exclusivamente com tratamento científico de dados, cuja ferramenta é a inferência estatística, para criação de modelos de regressão linear, outrossim, onde for apropriado, o Método Involutivo por modelo dinâmico com fluxo caixa e, assessorar tecnicamente a atualização dos valores da PLANTA DE VALORES

Do Código Tributário Nacional:

Seção II

Impôsto sôbre a Propriedade Predial e Territorial Urbana

Art. 32. O impôsto, de competência dos Municípios, sôbre a propriedade predial e territorial urbana tem como fato gerador a propriedade, o domínio útil ou a posse de bem imóvel por natureza ou por acessão física, como definido na lei civil, localizado na zona urbana do Município.

- § 1º Para os efeitos dêste impôsto, entende-se como zona urbana a definida em lei municipal; observado o requisito mínimo da existência de melhoramentos indicados em pelo menos 2 (dois) dos incisos seguintes, construídos ou mantidos pelo Poder Público:

- I – meio-fio ou calçamento, com canalização de águas pluviais;

- II – abastecimento de água;

- III – sistema de esgotos sanitários;

- IV – rêde de iluminação pública, com ou sem posteamento para distribuição domiciliar;

- V – escola primária ou pôsto de saúde a uma distância máxima de 3 (três) quilômetros do imóvel considerado.

- § 2º A lei municipal pode considerar urbanas as áreas urbanizáveis, ou de expansão urbana, constantes de loteamentos aprovados pelos órgãos competentes, destinados à habitação, à indústria ou ao comércio, mesmo que localizados fora das zonas definidas nos têrmos do parágrafo anterior.

Art. 33. A base do cálculo do impôsto é o valor venal do imóvel.

- Parágrafo único. Na determinação da base de cálculo, não se considera o valor dos bens móveis mantidos, em caráter permanente ou temporário, no imóvel, para efeito de sua utilização, exploração, aformoseamento ou comodidade.

Art. 34. Contribuinte do impôsto é o proprietário do imóvel, o titular do seu domínio útil, ou o seu possuidor a qualquer título.

Seção III

Impôsto sôbre a Transmissão de Bens Imóveis e de Direitos a êles Relativos

Art. 35. O impôsto, de competência dos Estados, sôbre a transmissão de bens imóveis e de direitos a êles relativos tem como fato gerador:

- I – a transmissão, a qualquer título, da propriedade ou do domínio útil de bens imóveis por natureza ou por acessão física, como definidos na lei civil;

- II – a transmissão, a qualquer título, de direitos reais sobre imóveis, exceto os direitos reais de garantia;

- III – a cessão de direitos relativos às transmissões referidas nos incisos I e II.

- Parágrafo único. Nas transmissões causa mortis, ocorrem tantos fatos geradores distintos quantos sejam os herdeiros ou legatários.

Art. 36. Ressalvado o disposto no artigo seguinte, o impôsto não incide sôbre a transmissão dos bens ou direitos referidos no artigo anterior:

- I – quando efetuada para sua incorporação ao patrimônio de pessoa jurídica em pagamento de capital nela subscrito;

- II – quando decorrente da incorporação ou da fusão de uma pessoa jurídica por outra ou com outra.

- Parágrafo único. O impôsto não incide sôbre a transmissão aos mesmos alienantes, dos bens e direitos adquiridos na forma do inciso I dêste artigo, em decorrência da sua desincorporação do patrimônio da pessoa jurídica a que foram conferidos.

Art. 37. O disposto no artigo anterior não se aplica quando a pessoa jurídica adquirente tenha como atividade preponderante a venda ou locação de propriedade imobiliária ou a cessão de direitos relativos à sua aquisição.

- § 1º Considera-se caracterizada a atividade preponderante referida neste artigo quando mais de 50% (cinqüenta por cento) da receita operacional da pessoa jurídica adquirente, nos 2 (dois) anos anteriores e nos 2 (dois) anos subseqüentes à aquisição, decorrer de transações mencionadas neste artigo.

- § 2º Se a pessoa jurídica adquirente iniciar suas atividades após a aquisição, ou menos de 2 (dois) anos antes dela, apurar-se-á a preponderância referida no parágrafo anterior levando em conta os 3 (três) primeiros anos seguintes à data da aquisição.

- § 3º Verificada a preponderância referida neste artigo, tornar-se-á devido o impôsto, nos termos da lei vigente à data da aquisição, sôbre o valor do bem ou direito nessa data.

- § 4º O disposto neste artigo não se aplica à transmissão de bens ou direitos, quando realizada em conjunto com a da totalidade do patrimônio da pessoa jurídica alienante.

Art. 38. A base de cálculo do imposto é o valor venal dos bens ou direitos transmitidos.

Art. 39. A alíquota do impôsto não excederá os limites fixados em resolução do Senado Federal, que distinguirá, para efeito de aplicação de alíquota mais baixa, as transmissões que atendam à política nacional de habitação. (Vide Ato Complementar nº 27, de 1966)

Art. 40. O montante do impôsto é dedutível do devido à União, a título do impôsto de que trata o art. 43, sôbre o provento decorrente da mesma transmissão.

Art. 41. O impôsto compete ao Estado da situação do imóvel transmitido, ou sôbre que versarem os direitos cedidos, mesmo que a mutação patrimonial decorra de sucessão aberta no estrangeiro.

Art. 42. Contribuinte do impôsto é qualquer das partes na operação tributada, como dispuser a lei.

Da Portaria do Ministério da Cidades:

CAPÍTULO VI

DA AVALIAÇÃO DE IMÓVEIS

Art. 28. O CTM, acrescido de outros cadastros temáticos, fornece informações para a avaliação de imóveis para fins fiscais, extrafiscais e quaisquer outros fins que envolvam valores dos imóveis urbanos e rurais.

Art. 29. A avaliação de imóveis é um processo técnico, que deve ser transparente, estar em conformidade com as normas da ABNT e fornecer ao Município o valor venal, entendido como o valor de mercado, base de cálculo do Imposto Predial e Territorial Urbano – IPTU e demais tributos imobiliários.

Art. 30. Recomenda-se que o resultado da avaliação retrate a real situação dos valores dos imóveis no mercado, permitindo o fortalecimento da arrecadação local dos tributos imobiliários e a promoção da justiça fiscal e social, com o tratamento isonômico dos contribuintes.

- § 1º A atividade de avaliação dos imóveis e a necessidade de manter os seus valores atualizados cabe aos administradores municipais.

- § 2º Para manter atualizada a base de cálculo do IPTU e demais tributos imobiliários recomenda-se que o ciclo de avaliação dos imóveis seja de, no máximo, 4 (quatro) anos.

- § 3º Para Municípios com população até 20.000 habitantes e em que não ocorra evidência de variação significativa nos valores dos imóveis, comprovada por meio de relatórios e pareceres técnicos, a avaliação de imóveis poderá ser dispensada no período de um ciclo, desde que observado o limite máximo de 8 (oito) anos.

- § 4º O nível de avaliação é definido como a média dos quocientes dos valores avaliados, conforme constam no cadastro fiscal, em relação aos preços praticados no mercado para cada tipo de imóvel. A ocorrência de nível de avaliação para cada tipo de imóvel inferior a 70% (setenta por cento) ou acima de 100% (cem por cento) indica a necessidade de atualização dos valores.

- § 5º A uniformidade é definida pelo coeficiente de dispersão dos valores, que se traduz como o percentual médio das variações, em módulo, dos valores avaliados em relação aos preços praticados no mercado, para cada tipo de imóvel. A ocorrência de coeficiente de dispersão para cada tipo de imóvel superior a 30% (trinta por cento) indica falta de homogeneidade nos valores e a necessidade de atualização.

Art. 31. Recomenda-se que o Município forneça informações claras e precisas dos dados físicos e do valor do imóvel ao contribuinte, facilitando o atendimento a esclarecimentos e reclamações decorrentes do CTM e da avaliação dos imóveis.

Alguma dúvida?

Fale conosco

Telefone: (34) 3232-9200

Email: castela@castela.com.br

Copyright @ 2023 Castela Engenharia. Todos os direitos reservados.